Ожидается, что отрасль будет стабильно развиваться, достигнув ориентировочной стоимости в 31.17 млрд долларов США в 2025 году, а к 2035 году - около 48.70 млрд долларов США, что соответствует среднегодовому темпу роста (CAGR) примерно 4.6%. Этот рост обусловлен такими факторами, как рост спроса на энергию и усиливающаяся глобальная сложность операций в нефтегазовой отрасли. Методы повышения нефтеотдачи (EOR) также являются одним из основных драйверов спроса.

Операции по EOR во многом зависят от специальных химикатов, таких как щелочно-поверхностно-активные вещества-полимерные (ASP) системы и биополимеры, которые повышают эффективность вытеснения и извлекают больше углеводородов. По мере истощения старых месторождений использование методов EOR продолжает расти, особенно в Северной Америке и на Ближнем Востоке.

Морской сектор также способствует развитию отрасли благодаря новым инвестициям в Юго-Восточной Азии, Западной Африке и Бразилии. Суровые условия на шельфе требуют использования высокоэффективных добавок, таких как средства для контроля гидратов, ингибиторы коррозии, ингибиторы накипи и деэмульгаторы, чтобы защитить инфраструктуру и обеспечить бесперебойный поток. Однако отрасль также сталкивается с растущим давлением со стороны экологического регулирования.

Химикаты, используемые в процессе добычи, должны соответствовать всё более жёстким экологическим требованиям. Происходит переход к биоразлагаемым и устойчивым химическим формулам, что открывает возможности для инноваций и разработки экологичных продуктов.

Ценовая волатильность на рынке нефти остаётся ключевым фактором. Расходы на капитальные вложения в добычу и разведку следуют за ценами на нефть, напрямую влияя на спрос на нефтепромысловую химию. В связи с этим поставщики сосредотачиваются на экономически эффективных формулах, обеспечивающих высокую производительность при минимальных дозировках.

Новые технологии, такие как наножидкости, интеллектуальные полимеры и системы мониторинга пластов в реальном времени, формируют будущее нефтяной химии. Эти технологии позволяют более точно контролировать поведение жидкостей, улучшать характеристику пластов и способствуют переходу отрасли к более интеллектуальным и автоматизированным операциям на месторождениях.

Показатели рынка - Рынок нефтепромысловой химии

| Показатели рынка | Значение |

|---|---|

| Размер отрасли (прогноз на 2025 г.) | USD 31.17 млрд |

| Оценка отрасли (прогноз на 2035 г.) | USD 48.70 млрд |

| Среднегодовой темп роста (2025-2035 гг.) | 4.6% |

Исследуйте FMI!

Забронируйте бесплатную демо

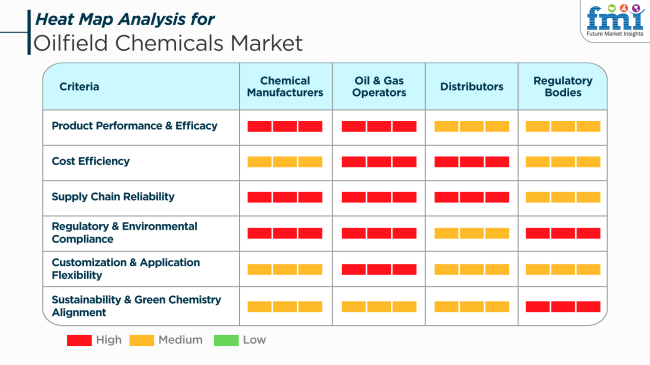

Отрасль нефтегазохимии демонстрирует уверенный рост, чему способствует растущий спрос на улучшенные методы добычи нефти и эффективные буровые операции. Химические вещества играют ключевую роль в повышении производительности и эффективности процессов добычи нефти и газа. Производители химических продуктов стремятся разрабатывать высокоэффективные решения, отвечающие требованиям нефтегазовых операций. Они инвестируют в исследования и разработки, чтобы создавать инновационные и индивидуализированные решения, повышающие эффективность бурения и снижающие воздействие на окружающую среду.

Нефтегазовые операторы ценят недорогие и надёжные химические решения с оптимальной эффективностью в различных условиях бурения. Им необходимы химикаты с высокой эффективностью, соответствующие экологическим нормам и адаптированные под конкретные эксплуатационные условия. Дистрибьюторы подчеркивают важность эффективной цепочки поставок, чтобы удовлетворить требования нефтегазовых операторов. Они стремятся обеспечивать широкий ассортимент продукции для различных применений, своевременную доставку и доступные цены.

Регулирующие органы требуют соблюдения экологических и безопасностных стандартов, что стимулирует использование экологически чистых и устойчивых химических решений. Эти органы играют ключевую роль в формировании направления развития отрасли, предлагая нормы, способствующие применению зеленой химии и снижению негативного воздействия нефтегазовой деятельности на окружающую среду.

Вот перевод представленного текста на русский язык:

В период с 2020 по 2024 годы рынок нефтепромысловой химии испытывал влияние волатильности цен на нефть и замедления производственной и разведочной деятельности из-за пандемии. Хотя добыча на верхнем уровне временно снизилась, производители химикатов отреагировали увеличением выпуска ингибиторов коррозии, биоцидов и деэмульгаторов для повышения эффективности добычи нефти и технического обслуживания оборудования в условиях ограниченных бюджетов. В морском сегменте растёт спрос на более экологичные формулы.

Спрос будет определяться экологическими факторами и усиливающимся давлением на декарбонизацию операций в нефтегазовой отрасли. Химические формулы будут развиваться в сторону биоразлагаемых и нетоксичных ингредиентов. Кроме того, технологии цифровых месторождений, такие как мониторинг дозирования химикатов с использованием ИИ, станут нормой, обеспечивая максимальную эффективность и минимальные потери. Компании всё чаще будут сотрудничать с технологическими фирмами для совместной разработки интеллектуальных систем доставки химикатов, адаптирующихся к условиям пласта в режиме реального времени.

Сравнительный анализ изменений на рынке: 2020-2024 гг. vs. 2025-2035 гг.

| 2020-2024 гг. | 2025-2035 гг. |

|---|---|

| Постепенное восстановление после пандемии, отмечен плавный рост. | Ожидается умеренный рост за счёт экологически чистых формул и интеллектуальных химических систем. |

| Обновление существующей инфраструктуры, снижение затрат и поддержка технологических процессов. | Экологические требования и необходимость использования нетоксичных высокоэффективных химикатов. |

| Использование традиционных ингибиторов и обычных ПАВ с ограниченными экологическими улучшениями. | Интеграция ИИ и Интернета вещей в дозирование химикатов и интеллектуальные системы доставки. |

| Доминирование Северной Америки и Ближнего Востока в операциях upstream. | Рост в Азиатско-Тихоокеанском регионе и Африке благодаря активной разведке и EOR. |

| Минимальный экологический фокус; большинство изменений обусловлены соблюдением норм. | Резкий переход к "зелёной" химии и продуктам с нулевым уровнем выбросов. |

| Ориентация на традиционные формулы для предотвращения коррозии и образования накипи. | Инновации в области биоразлагаемых, нанотехнологичных и направленных на пласт химикатов. |

Цены на сырую нефть постоянно колеблются. В 2024 году нестабильные цены на нефть вызвали неопределённость в буровых и разведывательных операциях. Поскольку нефтегазохимические продукты непосредственно связаны с операциями в апстриме, снижение количества буровых установок и сокращение расходов на разведку существенно ударили по краткосрочному спросу на Ближнем Востоке и в Северной Америке.

Экологические стандарты становятся всё более жёсткими, особенно в отношении буровых растворов и химикатов для стимулирования добычи. В 2024 году новые нормативы в ряде стран потребовали большей биоразлагаемости и сниженной токсичности. Соблюдение этих требований не только увеличило расходы на разработку формул, но и замедлило одобрение новых химических продуктов для нефтепромысловых операций.

В 2024 году отрасль столкнулась с операционными рисками из-за перегрузки цепочек поставок. Импорт сырья, особенно специализированных ПАВ и полимеров, задерживался, что приводило к увеличению сроков поставки для клиентов. Такие сбои осложняли планирование запасов и заставили поставщиков диверсифицировать источники снабжения, в основном за счёт дополнительных затрат, чтобы поддерживать уровень сервиса по всему миру в регионах добычи нефти.

Технологические изменения представляют собой растущую угрозу для отрасли. Компании, отстающие в адаптации или разработке высокоэффективных и экологически безопасных добавок, теряют долю рынка. В 2024 году спрос сместился в сторону наноматериалов и ингибиторов нового поколения для борьбы с коррозией, что оказало давление на традиционных поставщиков химикатов, вынуждая их инвестировать в короткие инновационные циклы.

В 2024 году отрасль находилась в зоне высокого риска из-за ценовой волатильности, ужесточения экологических норм, сбоев в цепочках поставок, медленных темпов инноваций и зависимости от состояния отрасли. Снижение этих рисков требует сбалансированной стратегии, сочетающей устойчивое развитие, надёжность поставок и гибкие инвестиции в технологии.

| Страны | CAGR (%) |

|---|---|

| США | 4.8% |

| Великобритания | 3.9% |

| Франция | 3.7% |

| Германия | 3.8% |

| Италия | 3.4% |

| Южная Корея | 4.2% |

| Япония | 3.3% |

| Китай | 5.7% |

| Австралия | 3.5% |

| Новая Зеландия | 3.1% |

Ожидается, что США будут расти со среднегодовым темпом (CAGR) в 4.8% в период с 2025 по 2035 год. Рост обусловлен развитием сланцевой добычи, освоением глубоководных месторождений и улучшенными технологиями гидроразрыва пласта. Химикаты, такие как биоциды, ингибиторы коррозии и фрикционные редукторы, всё активнее применяются для повышения эффективности операций и продуктивности пластов. Регуляторное внимание к экологическим аспектам стимулирует использование экологичных и биоразлагаемых химических продуктов.

Крупные операторы, такие как Halliburton, Baker Hughes и Chevron Phillips Chemical, активно инвестируют в НИОКР для создания многофункциональных и экономически эффективных химических составов. Рост применения методов увеличения нефтеотдачи (EOR) также способствует увеличению спроса на химикаты. Стратегические партнёрства между сервисными компаниями и поставщиками химии усиливают инновации и наращивают объёмы в апстриме США.

Ожидается, что рынок Великобритании будет расти со среднегодовым темпом в 3.9% в 2025-2035 гг. Основной драйвер - активность в Северном море, где улучшаются технологии извлечения и ведутся работы по техобслуживанию морской инфраструктуры. Это обеспечивает стабильный спрос на ингибиторы коррозии, ингибиторы образования отложений и деэмульгаторы. Регулирование, ориентированное на охрану окружающей среды, способствует переходу на малотоксичные и экологически чистые химические составы.

Операции в Великобритании всё больше сосредоточены на экономичной добыче с уже освоенных месторождений. Компании инвестируют в химические решения для продления срока службы оборудования и повышения производительности. Наличие сервисных компаний и тесные связи с глобальными производителями обеспечивают доступ к передовым химическим разработкам, создавая устойчивость в условиях колебаний рынка.

Во Франции прогнозируется рост с CAGR в 3.7% за период прогноза. Хотя прямая разведка ограничена, страна играет важную роль как центр исследований, разработок и экспорта специализированных химикатов для глобального нефтегазового сектора. Спрос стимулируется продолжением инновационной деятельности в области буровых растворов, добавок к цементированию и средств повышения добычи.

Французские производители специализированной химии разрабатывают передовые решения для очистки воды и предотвращения отложений, применяемые на зарубежных месторождениях. Интеграция с европейскими энергетическими компаниями способствует экспортно-ориентированному росту. Экологическая политика стимулирует стандарты по формулировке химикатов и способствует производству биоразлагаемых добавок.

Прогнозируется, что Германия будет расти со среднегодовым темпом в 3.8% в период с 2025 по 2035 год. Несмотря на незначительные объёмы внутренней добычи, страна остаётся лидером в разработке и поставках высокоэффективных химических составов для глобальной нефтегазовой промышленности. Надёжные производственные мощности поддерживают инновации в области модификаторов реологии, диспергаторов и средств очистки скважин.

Немецкие компании всё чаще участвуют в исследовательских альянсах, направленных на повышение эффективности методов EOR и управление водными ресурсами. Внедрение устойчивых показателей в нефтепромысловые процессы увеличивает спрос на экологичные химикаты. Химическая отрасль Германии, представляемая такими компаниями, как BASF и Evonik, остаётся важным поставщиком для европейского и международного рынков.

Италия, согласно прогнозу, будет расти со скоростью CAGR 3.4% с 2025 по 2035 год. Средиземноморские офшорные проекты и сотрудничество с добывающими структурами Северной Африки способствуют развитию отрасли. Спрос сосредоточен на буровых растворах, цементирующих химикатах и средствах для повышения добычи. Итальянские производители всё чаще адаптируют продукты под морские и высокосолёные условия.

Местные поставщики работают в соответствии с европейскими экологическими требованиями, производя более экологически безопасные нефтепромысловые химикаты. Продвигаются полимерные продукты и ПАВ-усиленные добавки. Инфраструктура и логистические сети Италии также делают её важным узлом поставок в нефтедобывающие страны региона.

Продажи нефтегазохимии в Южной Корее, как ожидается, будут расти с CAGR в 4.2% в период 2025-2035 гг. Несмотря на низкий уровень собственной добычи, страна поставляет химикаты для международных офшорных и подводных проектов. Развитая судостроительная и инженерная промышленность способствует спросу, включающему химические услуги в состав пакетов оборудования и установок.

Южнокорейские производители сосредоточены на решениях для условий высоких температур и давления (HTHP). Научно-исследовательские центры разрабатывают технологии предотвращения коррозии и обеспечения проходимости трубопроводов. Государственные экспортные программы укрепляют конкурентоспособность, особенно на рынках Юго-Восточной Азии и Ближнего Востока.

Ожидается, что Япония будет расти с CAGR в 3.3% в течение периода прогноза. Страна делает ставку на офшорное партнёрство и разработку высокотехнологичных материалов. Японские компании предлагают решения для повышения эффективности нефтепромыслов, включая ингибиторы парафина, подавители газогидратов и разрушители эмульсий для глубоководной и нетрадиционной добычи.

Высокий уровень инженерной подготовки и инновационного потенциала позволяет Японии производить надёжные химикаты с минимальным экологическим следом. Экспортно-ориентированные производители внедряют автоматизацию и цифровое моделирование для повышения точности дозировки химикатов. Партнёрства с международными сервисными компаниями обеспечивают устойчивость японского сектора на глобальном рынке.

Ожидается, что продажи нефтегазохимии в Китае будут расти с CAGR в 5.7% в 2025-2035 гг. Рост обеспечивается активной разведкой и добычей на суше и на шельфе, особенно в Синьцзяне, Бохайском заливе и Южно-Китайском море. Развитие сланцевых проектов и методов увеличения нефтеотдачи стимулирует спрос на ПАВ, деэмульгаторы и цементирующие добавки. Государственная политика в сфере энергетической безопасности поддерживает развитие отечественного производства.

Крупные химические компании интегрируют производство нефтепромысловой химии с буровыми сервисами, повышая экономичность и оперативность цепочек поставок. Экологические нормы влияют на состав продуктов, способствуя развитию водорастворимых и нетоксичных составов. Увеличение влияния Китая в международных нефтесервисных проектах также порождает спрос на локальные цепочки поставок за рубежом.

Австралия будет развиваться с CAGR в 3.5% с 2025 по 2035 год. Разведка на шельфе и производство СПГ в районах Северо-Западного шельфа и бассейна Брауза являются основными драйверами спроса на химию. Особенно востребованы химикаты для буровых растворов, цементирования и интенсификации скважин, поскольку офшорные проекты становятся крупнее и сложнее.

Австралийские компании и подразделения международных поставщиков инвестируют в высокотехнологичную логистику, обеспечивающую удалённые офшорные операции. Экологические требования стимулируют использование малотоксичных и биоразлагаемых ПАВ. Партнёрства с азиатскими производителями расширяют доступ к высокоэффективным формулам, адаптированным к австралийским условиям.

Ожидается, что Новая Зеландия будет демонстрировать CAGR в 3.1% в период 2025-2035 гг. Хотя уровень внутренней добычи относительно невысок, существует стабильный спрос на химию для обслуживания скважин, повышения эффективности добычи и оптимизации производства. Шельфовые бассейны, такие как Таранаки, продолжают вызывать интерес у разведочных компаний.

Импортные каналы из Австралии и Восточной Азии поддерживают отрасль. Акцент на охране окружающей среды и морской безопасности влияет на выбор в пользу водных и нетоксичных химических продуктов. Локализованные партнёрства и совместные предприятия становятся стратегическим способом обеспечения надёжности поставок и соблюдения новых энергетических стандартов.

Сегмент бурения и заканчивания скважин, как ожидается, будет доминировать с долей 28%. За ним следует сегмент цементирующих химикатов с долей 22% в отрасли. В сегмент бурения и заканчивания входят продукты, используемые в этих операциях на нефтяных месторождениях, включая буровые растворы, смазки и добавки, необходимые для обеспечения безопасности и эффективности бурения. Буровые растворы поддерживают гидростатическое давление, охлаждают буровое долото и выносят выбуренную породу на поверхность.

Основным фактором роста в сегменте бурения и заканчивания скважин является растущий мировой спрос на нефть и газ. Требуются новые и улучшенные технологии бурения. Разведка смещается в труднодоступные среды, такие как глубоководные участки и нетрадиционные источники нефти - это, вероятно, создаст спрос на специализированные химикаты, обеспечивающие устойчивость ствола скважины, снижение трения и повышение общей эффективности бурения. Крупнейшие поставщики химикатов для бурения и заканчивания - Halliburton, Schlumberger и Baker Hughes - предлагают индивидуальные решения, соответствующие специфике конкретных месторождений.

Сегмент цементирующих химикатов занимает второе место с долей 22%. Эти химикаты используются для герметизации и защиты скважин, предотвращения миграции жидкости и обеспечения зональной изоляции, что в итоге способствует повышению добычи и сохранению целостности коллектора. Постоянный спрос на цементирующие химикаты будет поддерживаться за счет фокуса на продуктивности скважин и предотвращении повреждений ствола, особенно в странах с активной разведкой и добычей.

По типу местности, наземные (onshore) операции, как ожидается, займут 58% рынка, а морские (offshore) - 42%. Наземные операции включают разведку и добычу нефти и газа на суше с использованием различных химикатов: буровых растворов, производственных химикатов и реагентов для повышения нефтеотдачи (EOR). Значительная доля наземного сегмента объясняется развитой инфраструктурой на месторождениях в Северной Америке, на Ближнем Востоке и в некоторых частях Азии.

Доминирование наземного сегмента также связано с ростом числа проектов по разработке нетрадиционных ресурсов, таких как сланцевая нефть и плотный газ. Кроме того, стабильный рост инвестиций в наземное бурение и технологические усовершенствования способствуют постоянному расширению сегмента. Компании Halliburton, Schlumberger и Baker Hughes играют ключевую роль в поставке химикатов для наземного бурения, предлагая решения, направленные на повышение эффективности и экологическую безопасность.

Морской сегмент, по прогнозам, займет 42% рынка. Морские операции связаны с добычей нефти и газа под морским дном и характеризуются высокими давлениями, суровыми погодными условиями и сложной логистикой, что делает их более трудоемкими по сравнению с наземными. Спрос на химикаты для морских операций растет из-за активной разведки и разработки глубоководных и сверхглубоководных месторождений.

Коммерческое морское бурение требует использования специальных химикатов для решения задач, связанных с управлением скважинами, предотвращением коррозии и адаптацией к условиям в глубоководных коллекторах. Поэтому компании, работающие в сфере морской разведки, такие как BP, TotalEnergies и Equinor, активно применяют специализированные химические решения для морских проектов.

На рынке наблюдается жесткая конкуренция между международными производителями химикатов и поставщиками, обслуживающими отрасль в сегментах буровых растворов, добавок для цементирования, ингибиторов коррозии и решений для увеличения нефтеотдачи. Крупнейшие игроки, такие как Baker Hughes, Halliburton и Schlumberger, выделяются благодаря инвестициям в НИОКР, технологическому развитию и стратегическим альянсам с операторами нефтегазовой отрасли. Эти компании сохраняют конкурентное преимущество за счет индивидуализированных химических решений, адаптированных под условия скважин и действующее в регионе регулирование.

Компании вроде BASF SE, Albemarle Corporation, Akzo Nobel N.V. сосредоточены на производстве экологически безопасных нефтепромысловых химикатов при одновременном повышении операционной эффективности. Инновации, такие как биоразлагаемые поверхностно-активные вещества, низкотоксичные ингибиторы коррозии и полимерные добавки для снижения потерь жидкости, обеспечивают им конкурентное преимущество в области устойчивого развития.

Мелкие игроки, такие как Flotek Industries и GEO Drilling Fluids, Inc., делают акцент на разработке высокоэффективных специальных химикатов для работы с сланцевыми месторождениями, морского бурения и добычи из нетрадиционных резервуаров.

Слияния и поглощения являются ключевыми факторами, формирующими конкурентную обстановку. Большинство крупных компаний постоянно расширяют свои и без того обширные продуктовые портфели, вкладываясь в приобретения, а также в химикаты на основе нанотехнологий, решения по очистке воды и более совершенные добавки для жидкостей. Те компании, которые оптимизируют логистику цепочки поставок и региональные дистрибуционные сети, будут наилучшим образом подготовлены к выходу на развивающиеся рынки, такие как Ближний Восток, Северная Америка и Азиатско-Тихоокеанский регион, уже на самых ранних этапах их роста.

Анализ доли рынка по компаниям

| Название компании | Доля рынка (%) |

|---|---|

| Baker Hughes, a GE Company LLC | 20-25% |

| Halliburton Co. | 15-20% |

| Schlumberger Limited | 12-16% |

| BASF SE | 10-14% |

| Albemarle Corporation | 8-12% |

| Другие (в совокупности) | 30-40% |

| Название компании | Ключевые предложения и деятельность |

|---|---|

| Baker Hughes, a GE Company LLC | Разрабатывает химические вещества для бурения, добычи и заканчивания скважин как для морских, так и для наземных операций. |

| Halliburton Co. | Специализируется на химических веществах для интенсификации добычи, методов повышения нефтеотдачи и водоочистки. |

| Schlumberger Limited | Предоставляет передовые добавки для цементирования и технологии контроля потерь жидкости. |

| BASF SE | Сфокусирована на биоразлагаемых нефтепромысловых ПАВ, ингибиторах коррозии и специальных полимерах. |

| Albemarle Corporation | Разрабатывает высокоэффективные бромсодержащие жидкости для заканчивания скважин и химические катализаторы. |

Основные сведения о компаниях

Baker Hughes, a GE Company LLC (20-25%)

Лидер в комплексных решениях по нефтепромысловым химикатам, внедряющий цифровой мониторинг и оптимизацию эффективности буровых жидкостей.

Halliburton Co. (15-20%)

Расширяет присутствие в сегментах повышения нефтеотдачи и цементирования, с сильным акцентом на целостность скважин и управление жидкостями.

Schlumberger Limited (12-16%)

Укрепляет позиции за счёт инновационных добавок для буровых растворов и высокоэффективных химикатов для стимулирования.

BASF SE (10-14%)

Фокусируется на устойчивых и низкотоксичных нефтепромысловых химикатах, набирает популярность в инициативах по переходу на «зелёную» энергетику.

Albemarle Corporation (8-12%)

Ключевой игрок в химикатах для завершения скважин и катализаторах, поддерживающий морское и глубоководное бурение.

Другие ключевые игроки

По оценкам, в 2025 году стоимость отрасли составит 31.17 млрд долларов США.

По прогнозам, к 2035 году стоимость отрасли вырастет до 48.70 млрд долларов США.

Ожидается, что темпы роста в Китае составят 5.7%, что отражает растущую активность на нефтяных месторождениях и потребность в передовых химических веществах для бурения и заканчивания скважин.

Сегмент бурения и заканчивания скважин является ключевым в отрасли.

Среди ключевых игроков отрасли - Akzo Nobel N.V., DowDuPont Inc, Flotek Industries, Inc, Ashland Inc, Solvay SA, Clariant AG, GEO Drilling Fluids, Inc, Innospec Incorporated и Chevron Phillips Chemical Company LLC.

Сегментация на ингибиторы (ингибиторы накипи, ингибиторы коррозии, ингибиторы парафинов), смазочные материалы, деэмульгаторы, вискозификаторы, пеногасители для газовых скважин, биоциды, H₂S скавенджеры и другие.

Сегментация по областям применения: бурение и заканчивание скважин, химикаты для цементирования, химикаты для стимуляции, химикаты для добычи нефти и химикаты для повышения нефтеотдачи.

Сегментация на наземные и морские.

Северная Америка, Латинская Америка, Западная Европа, Восточная Европа, Южная Азия и Тихоокеанский регион, Восточная Азия, Ближний Восток и Африка.

Рост рынка депрессантов температуры застывания с 2025 по 2035 год

Рост и спрос на рынке увлажняющих веществ с 2025 по 2035 год

Анализ рынка щавелевой кислоты - размер и тенденции развития отрасли с 2025 по 2035 год

Рост рынка присадок для трансмиссии - тенденции и прогноз на период с 2025 по 2035 год

Рост рынка N-этил-2-пирролидона - тенденции и прогноз на 2025-2035 гг.

Рост рынка метабисульфита натрия - Тенденции и прогноз на 2025-2035 годы

Спасибо!

Вы получите письмо от нашего менеджера по развитию бизнеса. Пожалуйста, не забудьте проверить папку SPAM/JUNK.